Schiff Gold: Если доходность 10-тилетних трежерей превысит 5%, поздоровайтесь с QE и массовой инфляцией.

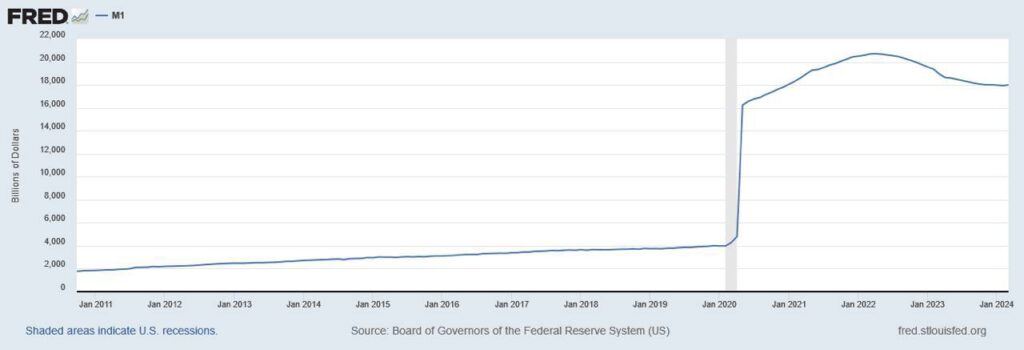

Для справки – Количественным смягчением (англ. Quantitative Easing, QE) называют одну из стимулирующих форм денежно-кредитной политики, которая позволяет регуляторам (центробанкам) наращивать денежную массу через покупку активов, например государственных облигаций. То есть центробанк проводит дополнительную денежную эмиссию (запускает печатный станок) и на “новые” деньги покупает активы в собственный портфель. Благодаря этой операции деньги вливаются в экономику страны, что и стимулирует ее рост.

Волшебники из ФРС и Казначейства США были вынуждены признать, что их “временная” инфляция, на самом деле, довольно “прилипчивая”. А поскольку инфляционный слон теперь признан цирком высоких финансов, доходность казначейских облигаций продолжает медленно расти, недавно достигнув 4,7% – самого высокого уровня с ноября.

ФРС в тупике: ей необходимо повысить процентные ставки, чтобы обуздать инфляцию и сделать казначейские облигации более привлекательными. Но ФРС не может позволить себе более высокие ставки, учитывая и без того неприемлемые затраты на обслуживание существующего долга и зависящие от кредитов отрасли, балансирующие на грани.

Как только доходность 10-летних казначейских облигаций превысит 5%, рынок облигаций вступит на особо опасную территорию, подвергая опасности такие отрасли, как автомобильный рынок и коммерческая недвижимость, которые сильно зависят от стоимости долга. Не имея хороших вариантов, ФРС будет вынуждена так или иначе печатать деньги для стимулирования заимствований, превращая инфляционный ручей, созданный им самим, в бурную реку разрушающую доллар.

Единственный способ, которым ФРС может обуздать инфляцию, – это установить процентные ставки настолько высокие, что всё рухнет. Даже Джейми Даймон считает, что для укрощения инфляционного зверя, порождённого и питаемого ФРС, необходимы 8% процентные ставки, но с экономикой, зависимой от низкой стоимости заимствований, это сделало бы кредиты недоступными для целых секторов экономики, которые не могут без них обойтись.

Серьёзный обвал рынка коммерческой недвижимости, несомненно качнет банковский сектор, начав цепную реакцию. Между тем, если в ближайшее время США не возьмут под контроль расходы и не приведут в порядок свою финансовую систему (а все это очень сомнительно), проценты по американскому долгу в дальнейшем уже могут выплачиваться только за счёт ещё большего количества заёмных денег. Это уже классическая финансовая пирамида, где выигрывают лишь хозяева и пару первых вкладчиков.

И это все даже не учитывает народные массы – с чрезмерными долгами домохозяйств, с их ломающимися автомобилями, ипотечными кредитами на дома, нуждающиеся в ремонте, и кредитными картами, которые они используют для финансирования основных расходов. Ни зависимые от кредитов отрасли, ни средний американец не смогут справиться с ростом стоимости товаров, материалов и энергии. Но они также не смогут справиться с процентными ставками в 8% и выше. Это ставит перед ФРС невыполнимую миссию — и повышение ставок до уровней, необходимых для фактического сдерживания инфляции, и разгул инфляции с помощью печатания новых денег для поддержания искусственно доступных заимствований – все это приведёт к катастрофическим последствиям для экономики.

Правда в том, что неконтролируемые расходы и сохраняющееся стимулирование против COVID означают, что инфляция не исчезнет только из-за небольшого повышения ставок, и как написал Даймон в своём недавнем письме акционерам:

“Огромные бюджетные расходы, триллионы, необходимые каждый год для “зелёной” экономики, ремилитаризации мира и реструктуризации мировой торговли – всё это приводит к инфляции”.

Таким образом, хотя снижение ставок в 2024 году может быть отложено, ФРС знает, что, возможно, ей удастся взорвать рынок облигаций, напечатав деньги. И центральный банк сделает всё, что в его силах, чтобы предотвратить краткосрочный обвал, даже если это означает уничтожение доллара в долгосрочной перспективе. Это особенно актуально сейчас, поскольку ФРС не хочет злить действующего президента в год выборов, придавая ему дополнительный импульс, чтобы экономика выглядела как можно более радужной, по крайней мере, до начала следующего президентского цикла. Это означает снижение ставок или полномасштабное QE, чтобы предотвратить обвал рынка облигаций и – отложенную ненадолго гиперинфляцию.

Не имея средств (например, запаса золота) для сохранения вашей покупательной способности вы, возможно, вот-вот увидите, что произойдет с вашими деньгами, когда ФРС будет вынуждена запустить денежные принтеры, в то время как инфляционное давление уже готово взорваться так, как не наблюдалось годами. Если же ФРС проявит твёрдость и откажется снижать ставки в этом году или даже повысит их где-то близко к уровням, необходимым для того, чтобы не убить доллар сразу, держитесь за свои шляпы, и за свое золото, и постарайтесь не попасть под одну из падающих костяшек домино.

P.S. Автор статьи – Питер Шифф, известный экономист австрийской школы, с довольно трезвым взглядом на американскую экономику. Что важно, экономист практикующий – Шифф много лет возглавляет одну из крупнейших брокерских контор в США. Он не раз предупреждал об опасности игр с QE, это не ново, новость в другом – его последняя оценка текущей ситуации и ближайших перспектив практически во всем совпадает с видением, которое изложил Джеймс Даймон, CEO “J.P. Morgan Chase & Company”, в конфиденциальном письме к своим акционерам. Даймон тоже квалифицированный экономист и тоже практик – но по понятным причинам, в отличие от Шиффа, он обычно избегал таких прогнозов – до тех пор, по группа Морганов неплохо зарабатывала на QE. То, что взгляды этих двух разных людей на развитие ситуации совпали, уже само по себе сигнал достаточно серьезный, чтобы о нем задуматься.

В чем смысл этого взгляда, если коротко. Оба сошлись во мнении, что любой из двух вариантов решения проблем американской экономики – подъем ставки (даже относительно не намного) или дальнейшее печатание денег, закончатся плохо. Оба считают, что ФРС выберет второй вариант – в силу и политических соображений, но главное – потому что момент, когда можно было повернуть назад и побороть инфляцию относительно «малой кровью», давно уже проехали. Проще говоря, оба уверены, что ФРС предпочтёт отложенный вариант гибели немедленному – и тут с ними трудно не согласиться, ведь ФРС – это тоже люди. И вот тут интересно то, что оба не договаривают. Разворот финансовой политики Штатов на 180 градусов на самом деле все же возможен – в случае победы Трампа. Но укрощение инфляции потребует такого повышения учетной ставки ФРС, что просто парализует американскую экономику и вывести ее из этого коллапса можно будет лишь двумя путями – либо списав большую часть долгов, корпоративных и домохозяйств, после чего можно будет хоронить фондовый рынок, либо вернув в обращение (внутри страны) казначейский доллар США и вытеснив нынешний доллар (ФРС) на внешний контур уже в качестве дериватива. В том случае, если ожидания обоих экономистов сбудутся и ФРС продолжит QE независимо от того, кто станет новым Президентом США, Штаты наконец обзаведутся собственным «гипером», только это будет не гиперзвук, а гиперинфляция. Старшее поколение у нас ещё помнит, что это такое – это когда ценник в магазине меняется каждый день, иногда дважды, как курс в обменке. В январе 1992 года самой крупной украинской купюрой были 100 карбованцев, а в январе 1994 года уже вращалась купюра в 1 миллион. Наша гиперинфляция (как и российская) была следствием падения производства и дисбалансов, возникших при распаде СССР, в остальном же мире наоборот, наблюдался рост, что позволило нам довольно быстро, уже к 1996 году, нормализовать ситуацию. Тогда было кому нам помочь. А кто сможет сейчас помочь Соединённым Штатам?

Вопрос риторический.

Из сказанного следует два любопытных вывода. Во-первых, в части последствий, обе упомянутые модели действий ФРС будут различаться между собой лишь внутри собственно американской экономики. Для внешнего мира они будут примерно одинаковы в обоих случаях, просто в первом – доллар ФРС обесценится, потому что правительство США станет обслуживать номинированные в нем свои долги с громадным дисконтом, да ещё и не все (всем, кто под санкциями, долги «простят»), а во втором он обесценится классически, из за роста числа нулей на купюрах.

А во-вторых, такой поворот событий не так уж и плох.

Наша гиперинфляция в начале 90х тоже несла некоторый позитив – например, граждане, имевшие крупные долги (например, за кооперативную квартиру) по состоянию на 1.01.1992, уже летом того же года смогли их выплатить с одной зарплаты (а тем, кто сообразил подождать ещё полгода, хватало и аванса). Трехкомнатная квартира на Крещатике (и вообще в историческом центре Киева), стоившая ещё летом 1990 года 1 (одну) тысячу долларов (660 советских рублей по официальному курсу или 8 тысяч их же по неофициальному), летом 1992 года продавалась уже за 20 – 30 тысяч долларов, а в 1994г. стоила уже тысяч 100 (долларов, конечно). Та же история была с банковскими кредитами – для тех, кто способен был их взять, все годы, вплоть до 1996, были просто райскими. Если в этот раз история повторится, но уже с долларом, это будет означать, что наш неподъемный внешний госдолг (номинированный в долларах и евро, которое напрямую с ним связано, и девальвирует ещё быстрее) мы сможем погасить за год – два, конечно, при условии, что будет работать экономика и не найдут какого нибудь Яценюка, который этот долг проиндексирует в интересах кредиторов.

И никому не придётся принимать мучительное решение о списании с нас долгов перед внешними кредиторами.

Рыночек все и порешает.

Вадим Днипро